สรุปแผนการลงทุน All-Weather Alpha Focus (AWAF) วันที่ 27/10/64

รายละเอียดพอร์ตการลงทุน

เงินลงทุนแนะนำเริ่มต้น 2ล้านบาท

เงินลงทุนขั้นต่ำครั้งต่อไป 100,000 บาท

Expected Return 8% ต่อปี ผลตอบแทนในระยะยาว 3-5 ปี

กรอบการลงทุน

Opportunistic หาโอกาสผ่านสินทรัพย์หลายประเภท อุตสาหกรรม ธีมการลงทุนต่างๆเพื่อสร้าง Alpha โดยใช้หลัก FVMR หากมองเห็นความน่าสนใจในธีมการลงทุนที่น่าสนใจในช่วงนั้น

Global เน้นการลงทุนทั่วโลก ลด home bias จากการลงทุนในประเทศบ้านเกิดที่เรารู้จักมากกว่า และทำให้สามารถหาโอกาสการลงทุนได้กว้างกว่า

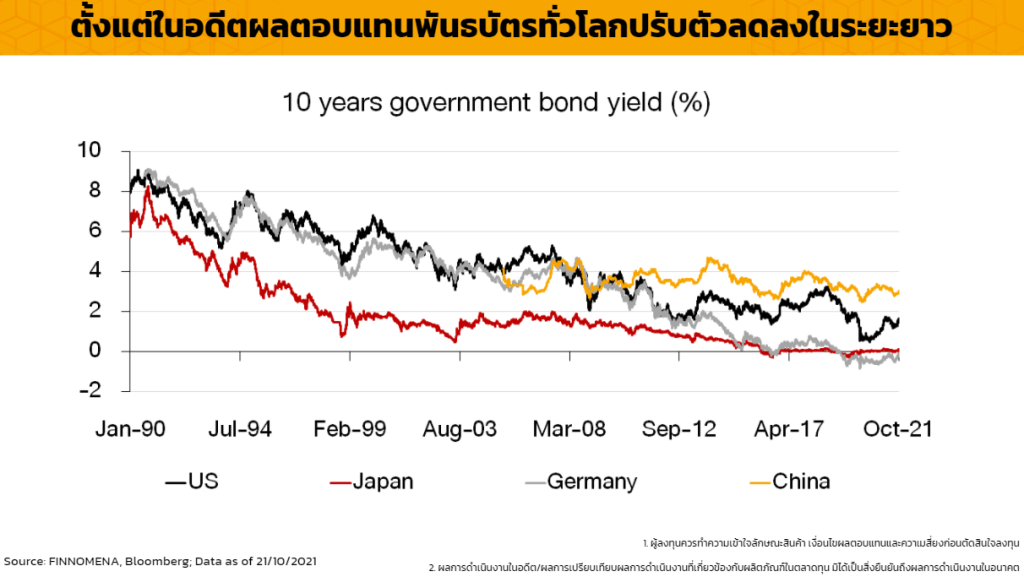

Long-term สร้างผลตอบแทนจากการลงทุนระยะยาวยาว จากการลงทุนในหุ้น เนื่องจากในระยะยาว หุ้นจะให้ผลตอบแทนที่ดีกว่าสินทรัพย์อื่น

Defensive พร้อมตั้งรับและตั้งเป้าหมายที่จะลดการขาดทุนให้มากที่สุดในช่วงที่ตลาดหุ้นตกต่ำเช่น การย้ายไปลงทุนในกลุ่ม Defensive หรือพันธบัตรและทองคำ

จุดมุ่งหมายในการลงทุน

1.มุ่งสร้างผลตอนแทนเทียบความเสี่ยงให้สูงที่สุด เน้นสร้างผลตอบแทนส่วนเพิ่ม (Alpha) ระยะยาวทั้งช่วงขาขึ้นและขาลงของตลาดหุ้น ผ่านกลยุทธ์การจัดสรรสินทรัพย์ในสินทรัพย์หลากชนิดตามกลุ่มอุตสาหกรรม ภูมิภาคและธีมการลงทุนต่างๆ สามารถลงทุนระยะยาว โดยไม่ต้องคอยติดตามตลาด และลงทุนในกลยุทธ์ที่มีการวิจัยและทดสอบย้อนหลัง

2.มีแผนและวินัยการลงทุนที่ชัดเจน ผ่าน FVMR Framework

FVMR Framework

Fundamental : ปัจจัยพื้นฐาน เช่นการเติบโตของกำไร ลงทุนในบริษัทที่มีการบริหารที่ดีและมีการเติบโต

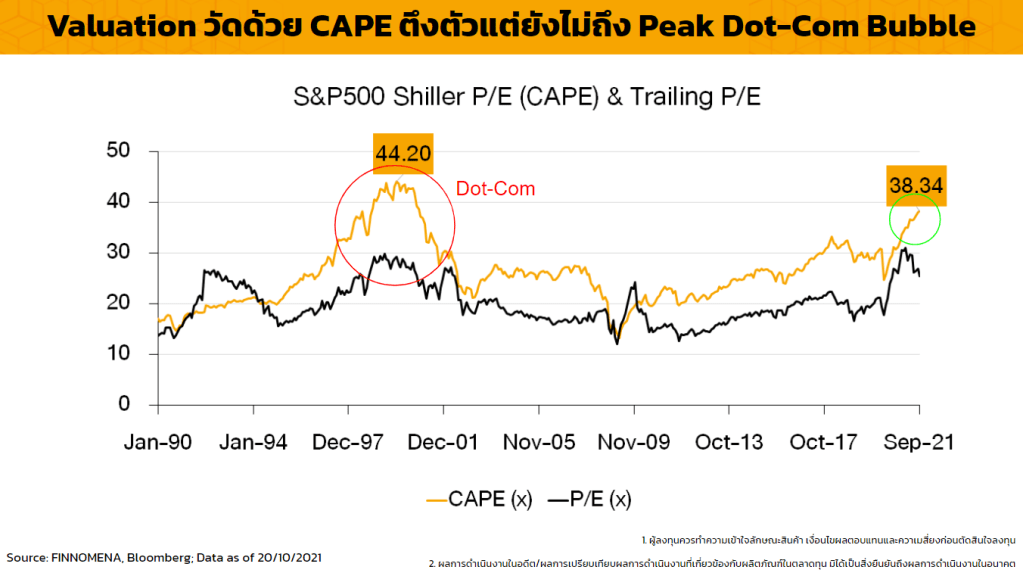

Valuation : ลงทุนในบริษัทที่มีมูลค่าต่ำกว่าความเป็นจริง

Momentum : มองหาการลงทุนที่มี positive earning momentum และมีแนวโน้มราคาในเชิงบวก ไม่งั้นจะเกิด value traps (ถูกแล้วถูกเลย)

Risk : เน้นการลงทุนที่มีความเสี่ยงด้านกำไรและการเงินต่ำ มีมูลค่าเติบโตต่อเนื่อง ไม่ผันผวน

มีหุ้นโลกเป็นแกนหลัก 25% และมีการปรับสัดส่วนเชิงรับและเชิงรุกจากแกนหลักเพื่อเพิ่ม Alpha ให้พอร์ต

3.ลงทุนทั่วโลก หาโอกาส ถือระยะยาวพร้อมการลงทุนแบบตั้งรับ

Global เป็นการลดความเสี่ยงจากการเกิด Home Bias และหลีกเลี่ยงความเสี่ยงเช่น การกระจุกตัวในอุตสาหกรรม ความเสี่ยงทางการเมือง ความเสี่ยงจากการสกุลเงินท้องถิ่น และความเสี่ยงด้านการเมือง

Oppotunity

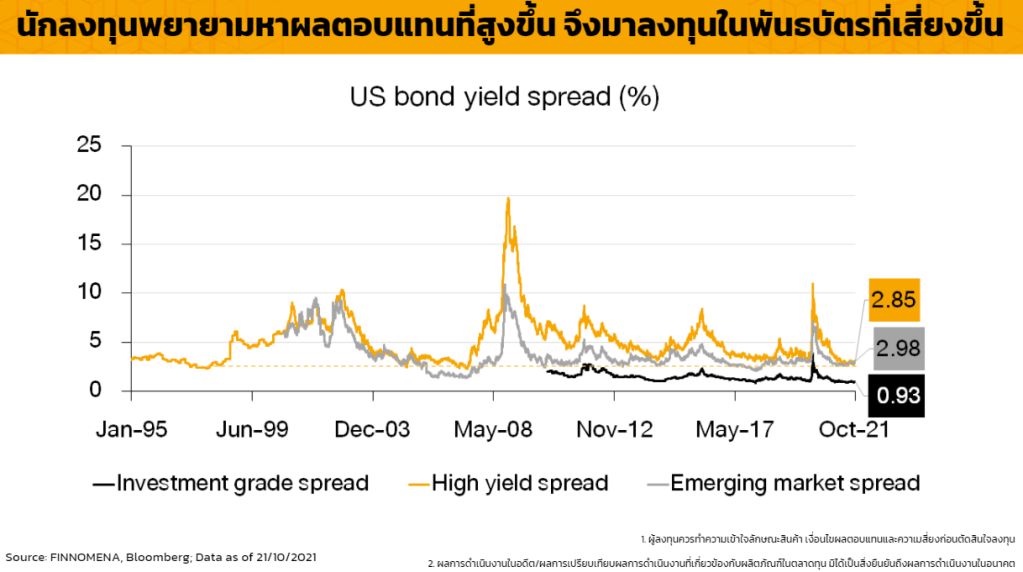

- Asset Class ถ้าหุ้นโลกมีมูลค่าสูงเกินไป สามารถหาโอกาสในสินทรัพย์อื่น

- Sector ถ้าราคาน้ำมันเพิ่มสูงขึ้น จะปรับสัดส่วนไปยังสินค้าโภคภัณฑ์และกลุ่มพลังงาน

- Region มองตลาดเกิดใหม่และประเทศจีนที่มีความน่าสนใจ

- Theme เช่น สินค้าโภคภัณฑ์ในช่วงเงินเฟ้อเป็นขาขึ้น การฟื้นตัวของอุตสาหกรรมการท่องเที่ยว ยานยนต์ไฟฟ้า ปัญญาประดิษฐ์

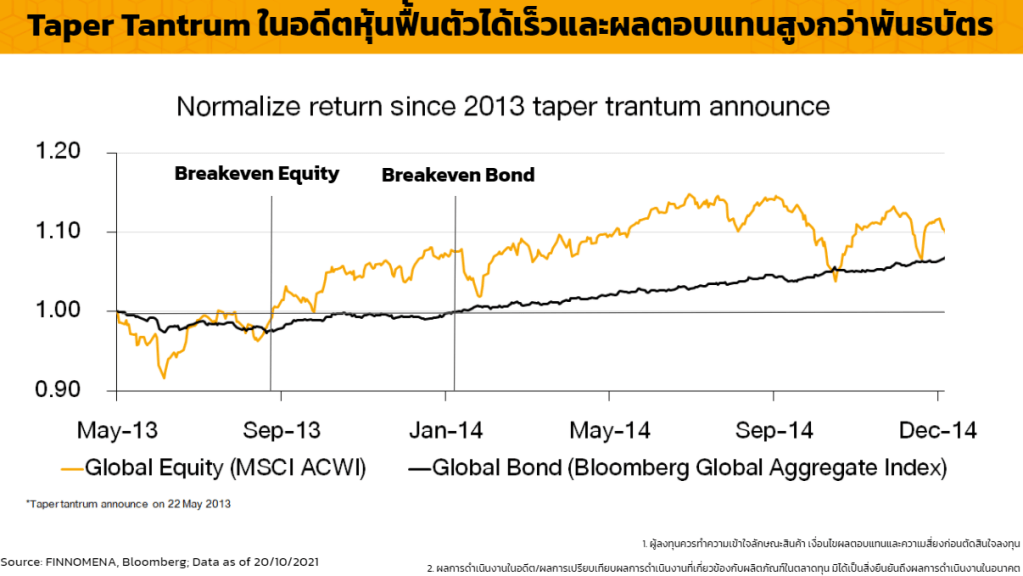

Long Term เน้นการลงทุนระยะยาวในสินทรัพย์หลักคือหุ้น เนื่องจากหุ้นเป็นสินทรัพย์ที่ให้ผลตอบแทนที่ดีที่สุดในระยะยาว และปรับสัดส่วนเป็นเชิงรับ เช่นในช่วงวิกฤตการเงินปี 2008, เพิ่มสัดส่วนในหุ้นจีนในปี 2013, แต่บางทีก็มีความผิดพลาดเมื่อเกิดเหตุการณ์สำคัญ เช่น การชะลอตัวทางเศรษฐกิจของจีน Brexit และผลการเลือกตั้งสหรัฐในปี 2016 แต่ในการลงทุนระยะยาวความผิดในระยะสั้นสามารถแก้ไขได้

Defensive Alpha สามารถสร้างได้จากการลดความสูญเสียเมื่อตลาดหุ้นปรับตัวลง ซึ่งใช้สินทรัพย์ เช่น ทองคำและปรับเข้ากลุ่ม defensive ปรับสัดส่วนเข้าภูมิภาคหรือ theme ที่มีความเสี่ยงต่ำหรือความสัมพันธ์ต่ำในช่วงที่ตลาดเป็นขาลง

4.Backtesting เพื่อสร้างกลยุทธ์

- สัดส่วนการลงทุนแต่ละกองทุนอยู่ระหว่าง 1-25% และการปรับพอร์ตอาจจะเปลี่ยนการถือสินทรัพย์ได้ถึง 70% ของพอร์ต

- เลือกใช้พอร์ตการลงทุนแบบ 60/40 อยู่ในหุ้น 60% และตราสารหนี้ 40% มีสัดส่วนการลงทุนในหุ้นสูงสุด 96% และต่ำสุดที่ 51%

มุมมองพอร์ตการลงทุนเริ่มต้น

- Europe เน้นหุ้นยุโรปขนาดเล็ก หลังมูลค่าเริ่มมีความน่าสนใจ หุ้นยุโรปขนาดเล็กจำนวนมากได้ประโยชน์จากเทคโนโลยีพลังงานสะอาด

- Health Care กลุ่มสุขภาพมีศักยภาพการทำกำไรสูง

- Infrastructure กำไรต่อหุ้นของกลุ่มโครงสร้างพื้นฐานมีแนวโน้มฟื้นตัวสูง

- India หุ้นอินเดียมีการเติบโตของกำไรและแนวโน้มราคาที่ดี อีกทั้งยังมีหนี้ตํ่า มีหุ้น IPO ต่อเนื่องและมีหุ้นเทคโนโลยีที่น่าสนใจ

- Commodities วิกฤติพลังงานจะขับเคลื่อนโภคภัณฑ์ และเราคาดว่าการฟื้นตัวของเศรษฐกิจอย่างต่อเนื่องในตะวันตกและจีนจะช่วยสนับสนุนโภคภัณฑ์

คำถามที่น่าสนใจ

1.ความแตกต่าง AWS กับ Alpha Focus

- AWS ความเสี่ยงต่ำกว่า และคาดหวังผลตอบแทน 6-7% ส่วน AWAF คาดหวัง 8% ขึ้นไป

- เพิ่ม Region

- Universe การลงทุน 30 กอง : AWAF จะลงทุนใน 8 กองทุนที่มีความแตกต่างกันจากทั้งหมด 30 กองทุน

- Alpha Focus มีสัดส่วนหุ้นโดยเฉลี่ย 73% ขณะที่ AWS มีสัดส่วนหุ้นขณะนี้ 65

2.เปรียบเทียบแผนการลงทุน GAR vs All weather Alpha Focus

- GAR มีการปรับพอร์ตตามสถานการณ์ ซึ่งเสียโอกาสเวลาตลาด turn ขณะที่ AWAF ไม่ดึง Cash ลงมา (Market Timing น้อยกว่า GAR)

3.Alpha Focus สามารถลงทุนโดยใช้กลยุทธ์ DCA ได้หรือไม่

- สามารถลงทุนแบบ DCA ได้ แต่ไม่เหมาะกับการ Timing

4.เราจะมีการบริหารความเสี่ยงอย่างไร จะใช้กลยุทธ์การ Stop Loss ด้วยหรือไม่

- การบริหารความเสี่ยง ไม่เน้นการ Stop loss เหมือนหุ้นรายตัว เนื่องจากราคาหุ้นรายตัวมีโอกาสปรับตัวลงมาเท่ากับ 0 แต่กองทุนแตกต่างกัน แผนการลงทุน Alpha Focus จะใช้การจัดสรรสินทรัพย์ไปยังสินทรัพย์ต่างๆ และการกระจายการลงทุน(Asset Allocation) เพื่อช่วยลดความผันผวนของพอร์ต

5.แผนการลงทุนใครเป็นคนสร้างขึ้นมาบ้าง

- กลยุทธ์ทุกอย่างจะออกมาจากทางทีมคุณAndrew แต่หลังจากนั้นคุณAndrew จะส่งกลยุทธ์ให้ทางทีมFinnomena ช่วยดูและช่วยเลือกกองเข้ามาอีกที ซึ่งหลังจากเลือกกองมาได้แล้วเราจะมาdiscuss กันอีกทีเกี่ยวกับกองแต่ละกอง